같은 자산형성 상품, 전혀 다른 체감 청년 자산형성 정책을 찾아보다 보면 ‘청년미래적금’과 ‘청년저축계좌’는 항상 함께 언급됩니다.

하지만 실제로 내용을 들여다보고, 내 상황에 대입해보는 순간 이 두 상품은 완전히 다른 성격이라는 걸 느끼게 됩니다.

구조만 보면 비슷한 두 상품!

두 상품 모두 매달 일정 금액을 저축하고 3년을 유지하면 정부 지원을 받아 목돈을 만들 수 있다는 공통점이 있습니다.

그래서 처음 접하면 “이름만 다르고 비슷한 거 아니야?” 라는 생각이 들기 쉽습니다. 하지만 이건 표지만 보고 책을 판단하는 것과 비슷합니다.

실제로는 목적, 가입 조건, 유지 난이도, 체감 혜택이 상당히 크다는 것을 확인할 수 있는데요. 먼저 상품 자체의 차이부터 정리하고, 그 다음에 각각 가입했을 때 실제로 벌어질 수 있는 상황을 기준으로 정리해보는 것이 좋습니다.

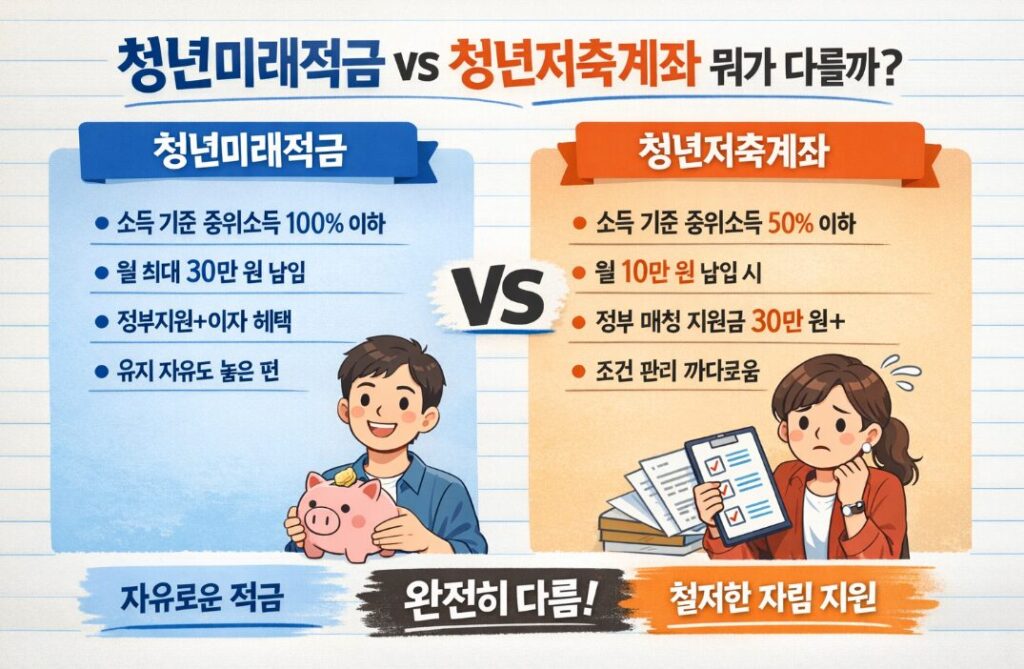

두 상품의 기본구조에 대한 차이를 살펴보면 다음과 같습니다.

| 구분 | 청년미래적금 | 청년저축계좌 |

| 정책성격 | 일반 청년 자산형성 | 저소득층 자립지원 |

| 소득기준 | 중위소득 100% 이하 | 중위소득 50% 이하 |

| 근로요건 | 완화 예정 | 근로, 사업소득 필수 |

| 월 납입 | 최대 30만원 | 10만원 |

| 정부지원 | 이자, 지원금 형태 | 매월 현금 매칭 |

| 만기 | 3년 | 3년 |

| 중도해지 | 비교적 자유 | 지원금 환수가능 |

| 관리 난이도 | 낮음 | 높음 |

여기서 가장 큰 차이는 바로 ‘자유도와 관리 부담’이라고 볼 수 있습니다.

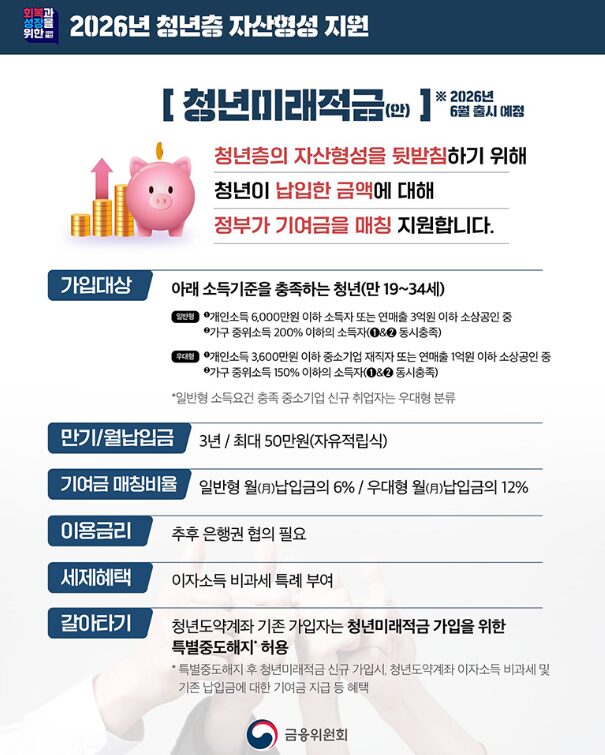

청년미래적금을 활용해야하는 이유!

“생활을 방해하지 않는 자산형성”을 위해서는 청년미래적금을 적극활용해야 겠다는 생각이 들었는데요.

청년미래적금이 출시된다는 내용을 처음 확인했을때 가장 먼저 든 생각은 ‘이건 현실을 꽤 잘 고려한 상품이다’였습니다.

요즘 청년들 삶이 어떤가요?

- 이직은 흔하고

- 직업 형태는 계속 바뀌고

- 3년 뒤 소득을 장담하기도 어렵습니다.

그런 상황에서 소득이 조금 늘었다고, 직장을 옮겼다고, 지원이 끊기지 않는 구조는 굉장히 큰 장점입니다.

이 상품은 “정책을 위해 삶을 맞추라”가 아니라 “삶을 유지하면서 정책을 활용하라”는 느낌에 가깝습니다.

“스트레스 없는 적금이 주는 안정감” 실제로 이런 상품을 운용해보거나 비슷한 적금을 들어본 사람들의 공통된 반응은 이렇습니다.

“신경 쓸 게 없어서 좋다.”

청년미래적금은 ▲ 매달 얼마를 넣는지, ▲언제까지 유지하면 되는지 정도만 알면 모든게 해결됩니다.

생활비가 빠듯한 달에는 납입액을 조정할 수도 있고, 큰 이벤트가 생겨도 계좌를 깨야 할 압박이 적습니다. 체감은 거의 ‘조건 좋은 일반 적금’에 가깝습니다.

3년 동안 매달 30만원을 청년미래적금에 넣는다고 가정하면,

- 총납입금: 약 1,080만원

- 정부 지원 + 이자 포함시

- 총 2천만원 이상 목돈이 가능합니다.

이 상품의 가장 큰 장점은 생활이 바뀌어도 유지가 쉽다라는 점인데요. 연봉이 올라가도, 이직이나 휴직이 있어도, 중간에 부담이 생겨도 납입액 조정이 가능합니다. 실제 느끼는 체감은 ‘그냥 좋은 조건의 적금이구나’ 정도에 가깝죠.

청년미래적금의 특징

- 일반 적금 구조에 정부 지원이 얹히는 방식

- 소득 기준은 있지만 생활 제약은 거의 없음

- 직장 변동, 이직, 휴직이 있어도 유지 가능성이 높음

- 만기 시 목돈 형성에 초점

→ 안정적인 직장인ㆍ사회초년생에게 훨씬 더 적합한 구조입니다.

청년저축계좌의 첫느낌?

“이건 거의 복지 정책에 가깝다”라고 보여지는 것이 바로 청년저축계좌죠. 청년저축계좌는 숫자만 보면 충격적입니다.

- 내가 10만 원을 넣으면

- 정부가 30만 원 이상을 더해준다

솔직히 말하면 처음에는 “이게 진짜 가능한 조건인가?”라는 의심부터 들었던 것도 사실입니다.

그리고 자세히 보면 알게 됩니다. 이 상품은 저축 상품이 아니라 ‘자립 지원 제도’라는 걸요. 이렇게 좋은 상품이 있는데도 더 좋은 상품들이 나오고 있다는 것은 청년들에겐 정말 놓쳐서는 안될 기회라는 생각이 듭니다.

청년저축계좌는 “돈보다 더 중요한 건 ‘유지 능력’”이라는 점을 알아야 합니다. 상품에서 가장 중요한 건 얼마를 받느냐가 아니라 끝까지 유지할 수 있느냐입니다.

근로를 계속해야 하고 소득 기준을 넘지 않아야 하고 각종 교육·보고 의무도 챙겨야 합니다. 이 중 하나라도 놓치면 정부 지원금은 환수됩니다.

- 소득 기준 초과로 탈락

- 근로 중단

- 서류 미제출

- 조건 변경 인지 못함

그래서 이 상품을 실제로 유지하는 사람들은 저축을 하고 있다는 느낌보다 ‘관리 중’이라는 느낌을 더 많이 받습니다.

어떤 상품을 선택할까?

“조건만 보고 선택하면 실패한다” 개인적으로 가장 위험하다고 느끼는 경우는 이겁니다.

“청년저축계좌가 더 많이 주니까 무조건 이게 낫다” 이 생각으로 가입했다가 중간에 조건을 놓쳐 아무 혜택도 못 받는 경우입니다.

반대로 청년미래적금은 혜택이 상대적으로 적어 보여도 실제로 손에 쥐는 돈은 더 확실합니다. 나에게 어떤 상품이 더 적합한지 냉정하게 판단하고 선택해 보시기 바랍니다.

청년미래적금이 잘 맞는 사람

- 직장이 있거나 소득이 비교적 안정적인 경우

- 자산 형성을 스트레스 없이 하고 싶은 경우

- 중간에 생활 변화 가능성이 있는 경우

청년저축계좌가 잘 맞는 사람

- 현재 소득이 낮고 기준 충족이 확실한 경우

- 3년간 근로 유지 가능성이 높은 경우

- 행정 절차·관리 부담을 감수할 수 있는 경우

마치며

두 상품을 바라보는 나의 기준 제가 이 두 상품을 정리하면서 세운 기준은 단순합니다.

- 3년 뒤 내 삶이 지금과 얼마나 달라질까?

- 그 변화 속에서도 이 상품을 유지할 수 있을까?

이 질문에 “모르겠다”, “변수가 많다”면 청년미래적금을 선택하는 것이 좋으며, “확실하다”, “조건을 지킬 수 있다”라고 생각했다면 청년저축계좌를 선택하는게 가장 현실적인 판단 기준이라고 생각합니다.

“좋은 상품보다, 맞는 상품” 청년 자산형성 정책은 혜택의 크기보다 ‘지속 가능성’이 더 중요합니다.

결국 중요한 건 “어떤 상품이 더 좋냐”가 아니라 “어떤 상품이 나에게 맞느냐”입니다.

✅ 함께 보면 좋은 글

✅ 압류방지 생계비계좌 개설, 250만원 보장 전국민 통장 은행 신청

✅ 자동차보험 저렴하게 가입하려면 이건 꼭 확인하세요!